Содержание статьи

Финпросвет

Активы компании: какие бывают и как их анализировать

Умение управлять активами необходимо для развития бизнеса. В статье объясним, что такое активы. А ещё расскажем, как оптимизировать ресурсы, чтобы они приносили максимальную прибыль.

Поделиться

Содержание статьи

Что такое

Активы — это то, чем владеет организация, например, имущество и денежные средства, дебиторка, товары. При эффективном использовании и продаже активов предприятие в конечном итоге получает прибыль. Например, у фирмы есть свой офис, мебель и офисная техника, деньги на счёте и в сейфе. Всё это активы.

Активы неотделимы от пассивов. Пассив — это источник, за счёт которого был получен актив. Чтобы купить оборудование, собственник вложил свой капитал и взял кредит. Это пассивы. А вот рубли на счёте появились от продажи других активов. Активы и пассивы отражаются в Балансе.

Виды

Активы могут приобретать различную форму:

- Материальные — это имущество, его можно увидеть и потрогать: здания, оборудование, автомобили, земля, товары, запасы. Не важно, как долго предприятие будет ими пользоваться.

- Нематериальные — то, что есть, но подержать в руках не получится: программное обеспечение, товарный знак, репутация, лицензии, патенты, интеллектуальная собственность.

- Финансовые — наличные и безналичные деньги, дебиторская задолженность, инвестиции.

В крупном бизнесе к финансовым активам относят также операции с ценными бумагами: акции, облигации, опционы. Небольшие компании редко участвуют в торгах на фондовом рынке.

Главная задача имущества — принести доход в короткое время.

Активы бывают:

- Высоколиквидные: их можно быстро монетизировать. Обычно это деньги в кассе, на счетах и краткосрочные вклады.

- Среднеликвидные или быстрореализуемые: чтобы получить деньги, нужно приложить немного усилий. Сюда относят задолженность клиентов и авансы у поставщиков. Все, кто должен нам денег и скорее всего отдаст.

- Слаболиквидные или медленнореализуемые: деньги будут, но не так быстро. Например, зависшая дебиторка, запасы, НДС к возмещению (налоги по приобретенным ценностям).

- Низколиквидные или труднореализуемые: недвижимость и оборудование могут купить через месяц, а могут и не купить вовсе.

Актив может стать неликвидным, и тогда его нельзя монетизировать. Так бывает при испорченном сырье, браке продукции, разорившихся должниках.

Собственность приносит экономическую выгоду не только за счёт продажи, но и через оборачиваемость. Оборачиваемость считается так: сколько раз за отчётный период ресурсы возвращаются к нам в виде денег.

Схема классификации по оборачиваемости

Оборотные активы (ОА) отдают свою стоимость продукту или услуге за один отчётный период. Сырьё и материалы полностью переносят свою стоимость в готовую продукцию.

Предположим, фабрика производит мебель и запасается сырьём: древесиной и фурнитурой. Стоимость запасов полностью войдёт в цену готовой мебели.

Внеоборотные активы (ВА) переносят свою стоимость на продукцию небольшими частями в течение длительного срока. Здание, оборудование и программное обеспечение компания использует несколько лет. Стоимость постепенно списывается на амортизацию.

Например, фабрика купила станок. Его стоимость распределяется небольшими частями на каждое изделие в течение десяти лет. После этого предприятие купит новый станок или отремонтирует и повысит стоимость старого оборудования.

Структура активов зависит от деятельности организации. У торговой фирмы или производства больше оборотных ресурсов: товаров, запасов, сырья, дебиторской задолженности. А вот миллион подписчиков у популярного блогера — это внеоборотный актив.

Баланс

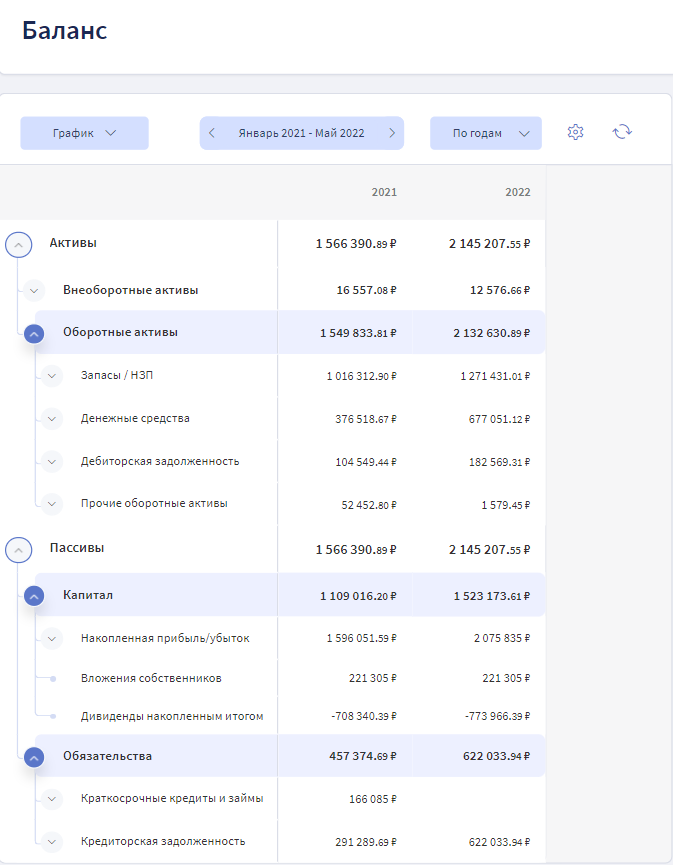

Искать информацию об активах нужно в финансовой отчётности. Баланс — главный отчёт в финансовом учёте, он показывает, чем богата компания и за чей счёт она живёт. Активы всегда равны пассивам.

Например, собственник вложил 1 млн руб. в ремонт здания. Собственный капитал (пассив) и стоимость здания (актив) увеличатся пропорционально на 1 млн руб.

Финтабло автоматически собирает Балансовый отчёт и распределяет данные по статьям.

Каждую статью в Балансе можно развернуть и сравнить показатели с прошлым периодом. Отчёт группируется по годам, полугодиям, кварталам и месяцам

Финансисты на основе Баланса:

- анализируют сроки оборачиваемости запасов и оборудования;

- отслеживают динамику использования ресурсов предприятия;

- оценивают показатели ликвидности;

- формируют выводы об эффективности работы и готовят свои предложения по его оптимизации.

Зачем знать и управлять активами

Знание своих активов и умение управлять ими повышает эффективность ведения бизнеса.

Собственник понимает:

- чем владеет его компания;

- сбалансированы ли активы с учётом сферы деятельности;

- что можно продать;

- с какой скоростью окупаются вложения;

- сколько денег «заморожено» в запасах и клиентских долгах.

Управление начинается со сбора информации. На первом этапе можно собрать Баланс на текущую дату и изучить его структуру.

Финтабло автоматически группирует активы по оборачиваемости и по основным статьям

Стоит составлять отчёт ежемесячно, чтобы следить за остатками товара на складе, за дебиторской задолженностью и своими долгами. Увидев отклонение, можно принять решение об оптимизации хранения товаров на складе и избежать убытков.

Если в организации учёт автоматизирован, то руководители могут оценить состояние бизнеса на текущую дату.

Методы анализа

Для анализа применяют горизонтальный и вертикальный методы. Финансисту нужно собрать для сравнения результаты деятельности за несколько одинаковых периодов. Обычно сравнивают месяц к месяцу, квартал к кварталу, год к году.

Горизонтальный анализ отслеживает динамику изменения Баланса за одинаковые периоды.

Допустим, руководитель сравнивает два квартала одного года.

| Активы | I квартал | II квартал | Изменение (руб.) | Изменение (%) |

|---|---|---|---|---|

| Оборотные | 2 600,0 | 2 270,0 | -330,0 | -13% |

| в том числе | ||||

| денежные средства | 2 000,0 | 1 500,0 | -500,0 | -25% |

| запасы | 500,0 | 700,0 | 200,0 | 28% |

| дебиторская задолженность | 100,0 | 70,0 | -30,0 | -30% |

| Внеоборотные | 700,0 | 200,0 | -500,0 | -71% |

| в том числе | ||||

| оборудование | 200,0 | 200,0 | 0 | 0% |

| автомобиль | 500,0 | 0 | -500,0 | -100% |

За три месяца компания нарастила запас продукции на складе и продала автомобиль, а покупатели оплатили 30 тыс. руб. задолженности

Вертикальный анализ отражает долю статьи Баланса в общем имуществе организации.

Вернёмся к примеру выше.

| Активы | I квартал | Доля (%) | II квартал | Доля (%) |

|---|---|---|---|---|

| Оборотные | 2 600,0 | 79% | 2 270,0 | 92% |

| в том числе | ||||

| денежные средства | 2 000,0 | 61% | 1 500,0 | 61% |

| запасы | 500,0 | 15% | 700,0 | 28% |

| дебиторская задолженность | 100,0 | 3% | 70,0 | -3% |

| Внеоборотные | 700,0 | 21% | 200,0 | 8% |

| в том числе | ||||

| оборудование | 200,0 | 6% | 200,0 | 8% |

| автомобиль | 500,0 | 15% | 0 | -100% |

| Итого | 3 300,0 | 100% | 2 470,0 | 100% |

За три месяца удельный вес денежных средств и дебиторской задолженности не изменился. Доля запасов увеличилась, а доля оборудования снизилась на 13 %

Из примера делаем вывод, что компания накопила много денег, которые можно пустить в развитие компании или покупку нового автомобиля. Во втором квартале запасы выросли с 15 до 28 %, поэтому нужно повысить объём продаж и избавиться от затоваривания.

Повышение доли оборотных активов до 92 % во втором квартале говорит об изменении стратегии управления. Возможно, собственник хочет закрыть бизнес или направить финансы в развитие за счёт продажи оборудования.

Шесть показателей для анализа эффективности

Есть много показателей эффективности. Вот некоторые из них.

- Ликвидность. С помощью формулы определяют, как быстро компания может погасить свои финансовые обязательства.

Чем выше коэффициент, тем быстрее компания может монетизировать активы и расплатиться с долгами. Оптимальным считается коэффициент 1,5–2,0 и не ниже единицы. Быстрая ликвидность = (Деньги + Краткосрочные вложения + Краткосрочная дебиторская задолженность) / Краткосрочные обязательстваЧем выше коэффициент, тем у компании больше ликвидных средств для погашения краткосрочных долгов, например, перед поставщиками сырья. Для быстрой ликвидности лучше вписаться в интервал 0,7–1,0.

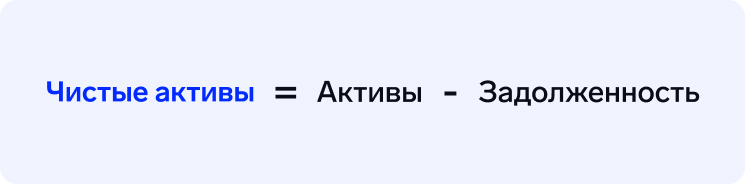

Чем выше коэффициент, тем быстрее компания может монетизировать активы и расплатиться с долгами. Оптимальным считается коэффициент 1,5–2,0 и не ниже единицы. Быстрая ликвидность = (Деньги + Краткосрочные вложения + Краткосрочная дебиторская задолженность) / Краткосрочные обязательстваЧем выше коэффициент, тем у компании больше ликвидных средств для погашения краткосрочных долгов, например, перед поставщиками сырья. Для быстрой ликвидности лучше вписаться в интервал 0,7–1,0. - Чистые активы* отражают реальное имущество компании без долгов и вложенного капитала. Показатель важен для привлечения инвесторов.

* Не путаем показатель с бухгалтерским, где в расчёт идут дополнительные статьи Баланса. Задолженность включает в себя долги поставщикам и сотрудникам, краткосрочные и долгосрочные займы. Стабильный и растущий показатель говорит о финансовом здоровье компании. Инвесторы и банки не боятся, что бизнес обанкротится, и готовы вложить свой капитал. В случае кризиса фирма покроет долги за счёт собственности.

* Не путаем показатель с бухгалтерским, где в расчёт идут дополнительные статьи Баланса. Задолженность включает в себя долги поставщикам и сотрудникам, краткосрочные и долгосрочные займы. Стабильный и растущий показатель говорит о финансовом здоровье компании. Инвесторы и банки не боятся, что бизнес обанкротится, и готовы вложить свой капитал. В случае кризиса фирма покроет долги за счёт собственности. - Рентабельность чистых активов. Зная объём чистых активов, можно понять, как используется собственный капитал.

ROE = рентабельность собственного капитали = рентабельность чистых активовЧистая прибыль — это средства, оставшиеся у компании после погашения всех обязательных платежей. Рентабельность чистых активов показывает, какая получена прибыль с одного вложенного рубля.

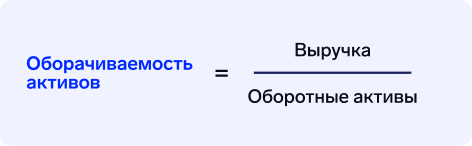

ROE = рентабельность собственного капитали = рентабельность чистых активовЧистая прибыль — это средства, оставшиеся у компании после погашения всех обязательных платежей. Рентабельность чистых активов показывает, какая получена прибыль с одного вложенного рубля. - Оборачиваемость активов. Собственник может определить, эффективно ли используются ресурсы.

Чем выше значение оборачиваемости активов, тем эффективнее компания использует свои активы для генерации выручки.

Чем выше значение оборачиваемости активов, тем эффективнее компания использует свои активы для генерации выручки.

«Показатель различается в зависимости от отрасли и специфики. Например, компании в розничной торговле обычно имеют более высокую оборачиваемость активов по сравнению с производственными компаниями. Для адекватной интерпретации показателя важно проводить сравнение внутри отрасли или сравнение с предыдущими периодами деятельности компании».

Екатерина Яхонтовафинансовый директор - Оборачиваемость запасов поможет вовремя определить момент, когда запасы начинают оседать на складе.

Себестоимость — это расходы на производство продукции, услуги или покупку товара для перепродажи. Средняя стоимость запасов — сумма стоимости запасов на начало и на конец периода, делённая на два. Коэффициент рассматривают в динамике. Если показатель уменьшается, значит, запасы залёживаются на складе. Оптимальный уровень оборачиваемости зависит от сферы деятельности.

Себестоимость — это расходы на производство продукции, услуги или покупку товара для перепродажи. Средняя стоимость запасов — сумма стоимости запасов на начало и на конец периода, делённая на два. Коэффициент рассматривают в динамике. Если показатель уменьшается, значит, запасы залёживаются на складе. Оптимальный уровень оборачиваемости зависит от сферы деятельности.

«Высокая оборачиваемость запасов может указывать на эффективное управление запасами и способность компании быстро реагировать на изменения в спросе. Однако, слишком высокая оборачиваемость может также свидетельствовать о том, что компания часто сталкивается с нехваткой товаров или может терять клиентов из-за недостаточного запаса».

Екатерина Яхонтовафинансовый директор - Рентабельность активов — главный показатель успешности бизнеса. Рентабельность показывает, какая прибыль приходится на один рубль вложенных и привлечённых средств.

Рост показателя говорит об эффективном использовании активов и прибыльности бизнеса. Данные сравнивают с прошлым периодом, чтобы увидеть динамику, найти точки роста.

Крупные компании сравнивают показатели рентабельности с внутриотраслевыми коэффициентами и конкурентами. Это даёт понимание, насколько бизнес конкурентоспособен и устойчив на рынке.

Статья по теме:

Основные финансовые показатели: что отслеживать предпринимателю

Оптимизация

Товары и сырьё на складе — это «замороженные» деньги, выведенные из оборота. Чем быстрее уходят запасы со склада, тем быстрее поступают финансы и окупаются затраты. Обнаружив затоваривание на складе, руководство установит скидки на продажи или приостановит закупку сырья, пока производство не использует остатки.

Допустим, предприниматель торгует на маркетплейсе одеждой. Он не отслеживает количество и скорость оборачиваемости запасов на торговой площадке. Товар копится, копятся и расходы за аренду склада. Новые отгрузки бесконтрольно создают новые запасы. В итоге наличных денег мало, затраты на аренду склада повышаются, а одежда из старой коллекции становится слаболиквидным товаром.

Важно соблюдать баланс ликвидности. Собственник может ошибочно думать, что чем больше высоколиквидных средств, тем лучше. Резервные фонды нужны, но деньги, лежащие без дела, обесцениваются из-за инфляции.

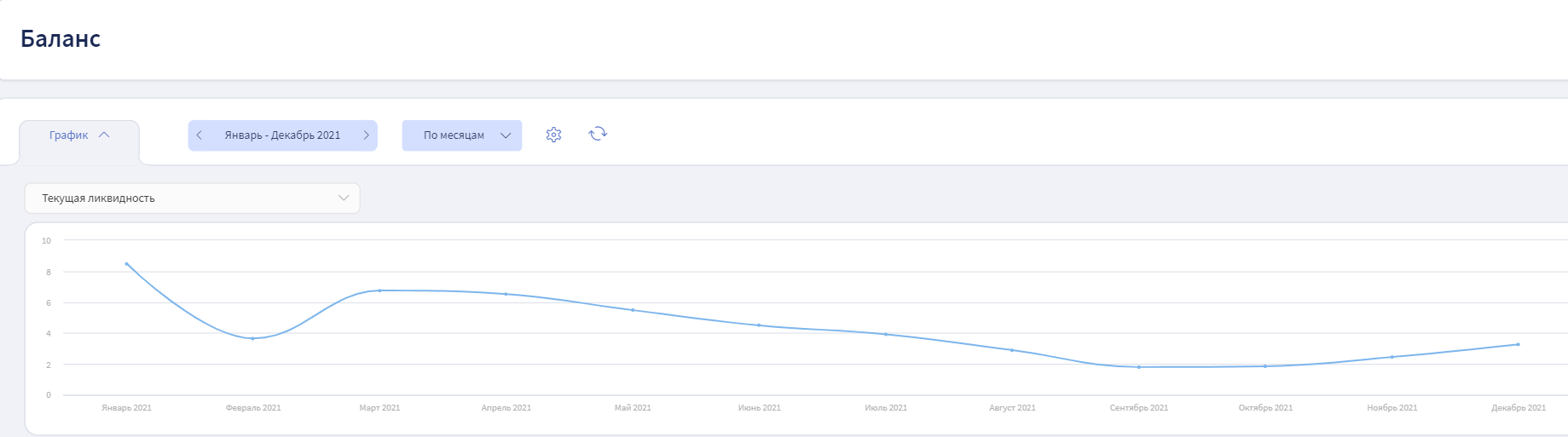

В сервисе Финтабло текущая ликвидность отображается на графике

Сравнение рентабельности в динамике за несколько лет покажет, как компания использовала ресурсы. Иногда собственники считают, что чем больше они вложат в бизнес, тем больше получат. Это не всегда верно. Если после дополнительных вливаний рентабельность не изменилась или снизилась, то для расширения не нужен капитал. Стоит применить другую тактику, пересмотреть цели компании, изменить подход.

Финтабло автоматически рассчитывает коэффициент рентабельности и отражает динамику показателей

Для повышения рентабельности активов нужно ускорять периоды оборачиваемости:

- давать отсрочку на меньший срок;

- распродать неликвидные товары;

- продать ненужное имущество.

В успешном предприятии чистые активы превышают уставной капитал. Если показатель равен нулю, то деятельность самоокупается, но не приносит прибыли. А если он меньше нуля, то бизнес скоро обанкротится. Чтобы нарастить чистые активы, компания может:

- вложить собственный капитал;

- не выплачивать дивиденды и не выводить финансы из оборота;

- снизить дебиторскую задолженность;

- переоценить основные средства.

Показатель ниже нуля нормален для недавно созданной компании. Она ещё не успела окупить финансовые вложения. Также чистые активы могут просесть после получения крупного кредита.

Заключение

- Активы — это всё то, чем владеет предприятие, а пассивы — источник их получения.

- По форме активы делят на материальные, нематериальные и финансовые. По оборачиваемости — на оборотные и внеоборотные. А ещё у них есть разный уровень ликвидности.

- Баланс строится по принципу равенства. Благодаря ему собственник знает, чем владеет компания и эффективно ли используются ресурсы.

- Существует шесть основных формул для анализа показателей Баланса. Их сравнивают в динамике за различные периоды.

- На основе полученных коэффициентов собственник оптимизирует процессы, избавляется от затоваренности и неэффективных ресурсов.

Чем выше коэффициент, тем быстрее компания может монетизировать активы и расплатиться с долгами. Оптимальным считается коэффициент 1,5–2,0 и не ниже единицы. Быстрая ликвидность = (Деньги + Краткосрочные вложения + Краткосрочная дебиторская задолженность) / Краткосрочные обязательстваЧем выше коэффициент, тем у компании больше ликвидных средств для погашения краткосрочных долгов, например, перед поставщиками сырья. Для быстрой ликвидности лучше вписаться в интервал 0,7–1,0.

Чем выше коэффициент, тем быстрее компания может монетизировать активы и расплатиться с долгами. Оптимальным считается коэффициент 1,5–2,0 и не ниже единицы. Быстрая ликвидность = (Деньги + Краткосрочные вложения + Краткосрочная дебиторская задолженность) / Краткосрочные обязательстваЧем выше коэффициент, тем у компании больше ликвидных средств для погашения краткосрочных долгов, например, перед поставщиками сырья. Для быстрой ликвидности лучше вписаться в интервал 0,7–1,0. * Не путаем показатель с бухгалтерским, где в расчёт идут дополнительные статьи Баланса. Задолженность включает в себя долги поставщикам и сотрудникам, краткосрочные и долгосрочные займы. Стабильный и растущий показатель говорит о финансовом здоровье компании. Инвесторы и банки не боятся, что бизнес обанкротится, и готовы вложить свой капитал. В случае кризиса фирма покроет долги за счёт собственности.

* Не путаем показатель с бухгалтерским, где в расчёт идут дополнительные статьи Баланса. Задолженность включает в себя долги поставщикам и сотрудникам, краткосрочные и долгосрочные займы. Стабильный и растущий показатель говорит о финансовом здоровье компании. Инвесторы и банки не боятся, что бизнес обанкротится, и готовы вложить свой капитал. В случае кризиса фирма покроет долги за счёт собственности. ROE = рентабельность собственного капитали = рентабельность чистых активовЧистая прибыль — это средства, оставшиеся у компании после погашения всех обязательных платежей. Рентабельность чистых активов показывает, какая получена прибыль с одного вложенного рубля.

ROE = рентабельность собственного капитали = рентабельность чистых активовЧистая прибыль — это средства, оставшиеся у компании после погашения всех обязательных платежей. Рентабельность чистых активов показывает, какая получена прибыль с одного вложенного рубля. Чем выше значение оборачиваемости активов, тем эффективнее компания использует свои активы для генерации выручки.

Чем выше значение оборачиваемости активов, тем эффективнее компания использует свои активы для генерации выручки.

Себестоимость — это расходы на производство продукции, услуги или покупку товара для перепродажи. Средняя стоимость запасов — сумма стоимости запасов на начало и на конец периода, делённая на два. Коэффициент рассматривают в динамике. Если показатель уменьшается, значит, запасы залёживаются на складе. Оптимальный уровень оборачиваемости зависит от сферы деятельности.

Себестоимость — это расходы на производство продукции, услуги или покупку товара для перепродажи. Средняя стоимость запасов — сумма стоимости запасов на начало и на конец периода, делённая на два. Коэффициент рассматривают в динамике. Если показатель уменьшается, значит, запасы залёживаются на складе. Оптимальный уровень оборачиваемости зависит от сферы деятельности.