Содержание статьи

Финпросвет

Платёжный календарь: для чего он нужен и как им пользоваться

Платёжный календарь избавляет от периодических дыр в бюджете компании и бережёт нервы предпринимателей. Этот простой инструмент для оперативного планирования помогает с блеском выходить из разных ситуаций даже при нехватке денежных средств.

Поделиться

Содержание статьи

Что такое Платёжный календарь

Платёжный календарь — это оперативная таблица, в которую вносят все ожидаемые поступления и платежи с привязкой к датам, чтобы контролировать денежный поток и предотвращать кассовые разрывы. Этот инструмент управленческой отчетности позволяет разбить все предстоящие финансовые операции по дням, управлять остатками средств на счетах в будущем и планировать траты.

Платёжный календарь необходим бизнесу любого масштаба. Крупные производственные компании с его помощью планируют закупку оборудования, запуск новых направлений, выплату зарплаты. Малому бизнесу календарь помогает строить отношения с поставщиками и покупателями, чтобы между операциями не появлялись дыры в бюджете.

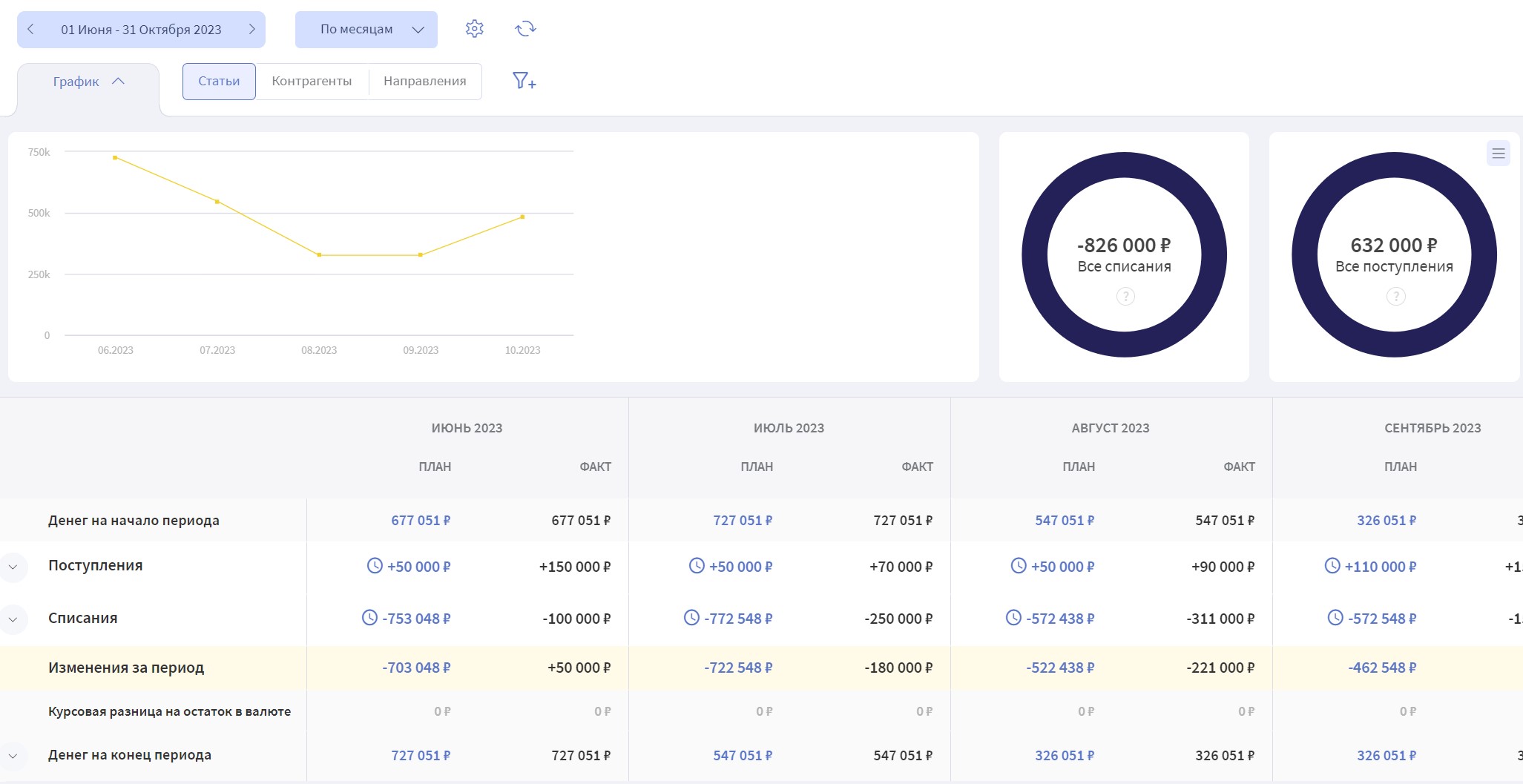

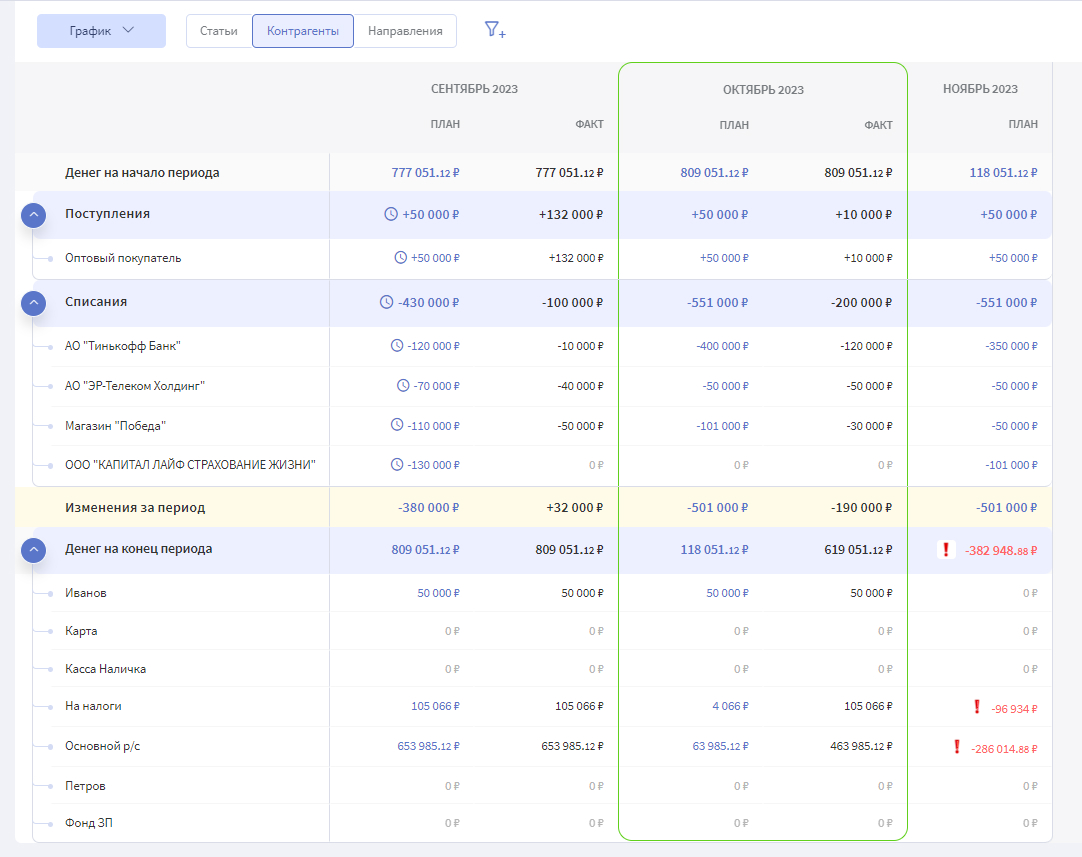

Платёжный календарь в Финтабло кроме таблицы содержит график и диаграммы

Преимущества использования Платёжного календаря:

- решение проблемы кассовых разрывов — ситуаций, когда деньги на счёт ещё не поступили, а платить по обязательствам надо сейчас;

- планирование расходов на период: кредитов, зарплаты, налогов, расчётов с поставщиками;

- контроль за поступлениями от покупателей;

- понимание, какую сумму и когда можно вывести из бизнеса;

- экономия на процентах по кредитам и пенях за просрочку платежей: в Платёжном календаре видно, когда нужно произвести оплату, так что вы не забудете о ней;

- формирование репутации надёжного партнёра, который вовремя рассчитывается по обязательствам.

Платежный календарь, как правило, составляют на месяц или неделю. Плановые списания и поступления привязывают к конкретным датам. Этим он отличается от другого инструмента управленческого учёта — Бюджета движения денежных средств, или БДДС.

В БДДС денежные потоки планируются укрупнённо: распределяются по месяцам без привязки к датам и без уточнения контрагентов или счетов: на налоги, закупку материалов и т. д. Календарь же должен быть подробным и подвижным, это более детализированный документ. Аналитика по направлениям, счетам и контрагентам помогает управлять ситуацией, а постоянные корректировки календаря считаются нормальной практикой.

В календаре отображается остаток денежных средств на начало и конец каждого дня, т.к. его цель — предотвратить появление кассовых разрывов. Поэтому если что-то пошло не так, допустим, не пришёл аванс от покупателя, есть возможность сразу заметить неладное и принять меры. Например, можно заранее договориться с поставщиком об отсрочке платежа или отложить менее приоритетные покупки до момента поступления средств на счёт.

Ситуации, когда Платёжный календарь выручает

Календарь — удобный инструмент для оперативного управления денежными потоками. На примерах посмотрим, в каких ситуациях он помогает предпринимателям избежать трудностей.

Предстоят крупные траты

Андрей производит одежду. Сначала в ассортименте были только изделия для взрослых. Теперь Андрей решил запустить ещё один цех для детской одежды. Посчитал возможную прибыль, порадовался и решил сразу забрать нужную сумму из оборота, чтобы как можно быстрее начать.

Если бы у Андрея не было Платежного календаря, он так и сделал бы. Хорошо, что инструмент в компании есть и руководитель заглянул в него. Оказалось, если забрать все деньги разом, основное направление останется в минусе. Не хватит средств на закупку материалов и заработную плату.

Андрей разбил затраты на оборудование нового цеха на 3 месяца исходя из общей суммы. Платежи внёс в календарь. Так у него получилось спокойно покрыть текущие обязательства без кассовых разрывов и долгов.

| Действия/ результат | Без Платёжного календаря | С Платёжным календарём |

|---|---|---|

| Что сделал Андрей | Андрей на радостях вывел всю необходимую сумму из оборота и пустил её на строительство нового цеха | Андрей разделили затраты на новый цех на 3 месяца и заранее заложил их в бюджет |

| Результат | В конце месяца не хватило средств на закупку материалов для цеха взрослой одежды и выплату зарплаты. Андрею пришлось брать кредит, а сотрудники неделю ждали свою зарплату. Строительство пошло не по плану — понадобились ещё средства. В итоге компания увязла в кредитах, а сроки запуска нового цеха сдвинулись | Цех по производству детской одежды запустили через 3 месяца. В процессе возникли дополнительные издержки, но Андрей подвинул несрочные платежи и нашёл деньги для нового направления. Цех для взрослой одежды продолжил стабильную работу. Изменения на нём не отразились |

Статья по теме:

Как в онлайн-школе планируют бюджет на запуски

В кейсе рассказали, как Платёжный календарь помогает руководителю онлайн-школы планировать траты на запуски новых курсов без тревог и стресса.

Нужны деньги на экстренные нужды

У Анны своё дизайнерское агентство. Бизнес идёт успешно. Сотрудники вовремя получают зарплату, компания участвует в выставках и регулярно запускает рекламу. Правда, дивиденды Анна никогда не планировала и брала деньги, когда было нужно. На непредвиденные траты бюджет тоже не предусмотрела, полагая, что у неё точно ничего не случится.

Однажды Анна отправилась в отпуск. Деньги на путевку взяла из бюджета фирмы. Когда её не было, зарубежная программа резко перестала работать и понадобилось срочно искать замену. На новое ПО для 10 пользователей нужно было 250 тыс. рублей. Такой суммы у компании не было, поэтому Анне пришлось брать кредит.

Форс-мажор научил Анну двум вещам: 1) нужно всегда иметь запас на непредвиденные траты и 2) нельзя вынимать из бизнеса деньги на личные нужды и когда захочется.

Анна составила Платёжный календарь и теперь контролирует движение денежных средств по факту. Она выделила бюджет на форс-мажор, где всегда есть неприкосновенный запас.

| Действия/ результат | Без Платёжного календаря | С Платёжным календарём |

|---|---|---|

| Что сделала Анна | Взяла из бюджета компании деньги на личные нужды, не вникая в планы. Статью на форс-мажор в бюджете не предусмотрела | В Платёжном календаре Анна заранее определила сумму на непредвиденные обстоятельства. Эти средства неприкосновенны. Также заложила минимальную сумму дивидендов, остальную часть рассчитывала по факту |

| Результат | Анна взяла кредит на экстренную покупку нового программного обеспечения под большой процент. В следующие 6 месяцев ей пришлось сократить свои дивиденды, чтобы расплатиться по кредиту | Перед отпуском Анна посмотрела, сколько может забрать из бюджета без вреда для компании. Номер в отеле пришлось забронировать чуть меньше, зато отдыхалось спокойнее. Когда зарубежная программа отключилась, пригодились деньги, отложенные на экстренный случай. Анна обошлась без кредитов. Накопить новую подушку безопасности Анна смогла за следующие 3 месяца |

Клиент просит об особых условиях

Дмитрий производит мебель для ресторанов. Обычно он работает по предоплате 50 %, поскольку нужно заранее покупать материалы и платить сборщикам на почасовой оплате.

Однажды Дмитрию предложили крупный заказ, но попросили снизить сумму предоплаты до 30 %. Дмитрий уже хотел согласиться, потому как впереди маячила крупная сумма. Но сначала он решил свериться с Платёжным календарём, чтобы быть уверенным. Оказалось, что 30 % слишком мало. Придётся либо добавлять свои деньги, либо брать кредит. Терять на процентах не хотелось. Дмитрий договорился с поставщиками снизить предоплату за материалы и сохранил крупного клиента. Все остались довольны.

| Действия/ результат | Без Платёжного календаря | С Платёжным календарём |

|---|---|---|

| Что сделал Дмитрий | Без оглядки согласился уменьшить предоплату для крупного клиента в предвкушении большой выручки | Дмитрий сверился с Платёжным календарём. Он увидел, что 30% предоплаты не хватит, чтобы заплатить за материалы. Дмитрий заранее договорился с поставщиком снизить предоплату |

| Результат | Поставщик не смог снизить Дмитрию предоплату за материалы в экстренном порядке. Пришлось брать кредит. Дмитрий выполнил большой заказ вовремя, но почти вся сверхприбыль ушла на выплату процентов по кредиту | Дмитрий выполнил крупный заказ, получил сверхприбыль и по итогам расплатился за материалы |

Как составить Платёжный календарь

По сути Платёжный календарь — это таблица с перечнем поступлений и списаний по датам. Сформировать Платёжный календарь можно даже в Excel, однако это займёт намного больше времени, чем работа в специализированном сервисе.

В календаре обязательно должны быть следующие сведения:

- Входящие платежи с датами и суммами.

В качестве поступлений учитываются все доходы: оплаты от клиентов, субсидии, доход от сдачи имущества в аренду, кредиты, которые вы планируете оформить.

В Платёжном календаре плановые операции сравниваются с фактическими

При планировании поступлений лучше быть пессимистом и ориентироваться на крайнюю дату по договору, если у клиента предусмотрена отсрочка. Такой подход позволит избежать кассового разрыва, если клиент будет тянуть до последнего.

Когда даты поступлений прогнозировать невозможно, например, в розничной торговле, можно ориентироваться на опыт предыдущих периодов. Другой вариант — взять поступления из БДДС за месяц и разделить на количество рабочих дней.

- Исходящие платежи с датами и суммами.

Закупка материалов, зарплата, аренда, коммунальные платежи — в календаре фиксируется всё.

Ранжируйте списания по степени важности и рискам:

- Обязательные срочные — это те, что задерживать нельзя: налоги, платежи по кредитам, выплата зарплаты. Дату уплаты налогов следует сверять с налоговым календарём.

- Обязательные несрочные — те, что можно слегка двигать по срокам. Например, на закупку материалов для производства.

- Все остальные — их можно привязать к поступлениям от клиентов.

При ранжировании платежей учитывайте условия договора, чтобы не попасть на штрафы и пени за просрочку.

- Остаток на начало и конец периода: дня, недели, месяца.

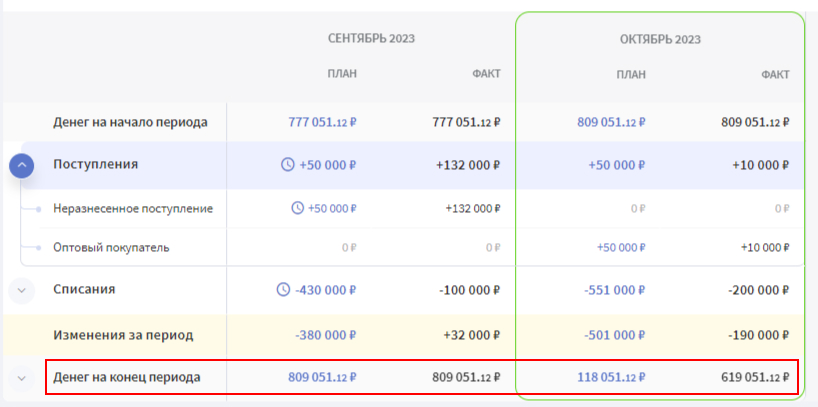

Платёжный календарь в Финтабло с разбивкой по месяцам показывает остаток денег планово и по факту

При планировании расходов учитывайте условия договора с банком. Если на счёте должен быть неснижаемый остаток, предусмотрите его в Платёжном календаре. Пусть эта сумма будет на виду.

При желании календарь можно детализировать. Добавить:

- расчётные счета, по которым проходят платежи;

- названия контрагентов;

- названия проектов;

- статьи доходов и расходов;

- отметить платежи, которые невозможно перенести.

Чем детальнее Платёжный календарь, тем он нагляднее и тем удобнее им пользоваться.

Отчет в Финтабло детализируется настолько, насколько это необходимо бизнесу

На словах формирование календаря кажется простым, но когда у вас несколько контрагентов, кредиты, отсрочки, авансы, выстроить систему вручную и следить за всем становится сложно. Поможет автоматизация.

Сервис Финтабло сокращает ручной труд. Статьи поступлений и списаний, остатки на начало и конец периода подтягиваются из БДДС автоматически. Можно создавать повторяющиеся платежи, чтобы каждый раз не вносить их руками. Запланированные платежи автоматически меняют статус после оплаты и перемещаются в Факт. Так финансами управлять легче.

Статья по теме:

Как избегать кассовых разрывов при длинных сделках

В кейсе рассказали, как креативное агентство сменило Excel-таблицы на Финтабло, наладило учет и перестало бояться кассовых разрывов.

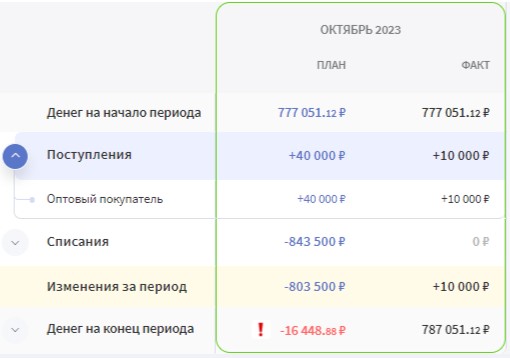

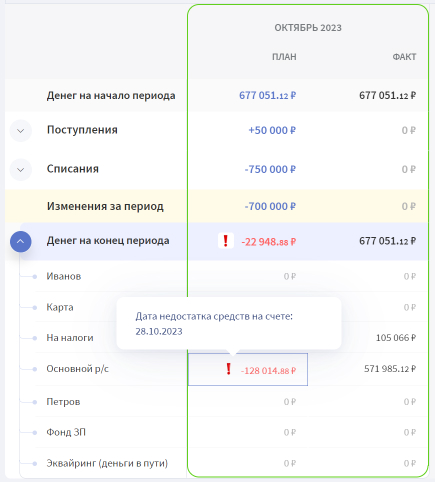

На каждый день в Финтабло рассчитывается план и факт выполнения Платёжного календаря. Это позволяет вовремя заметить неладное и принять меры для предотвращения кассового разрыва.

Финтабло дополнительно подсвечивает сумму, которой может не хватить на счёте, и просроченные платежи, чтобы вы точно не пропустили важную информацию. Это позволяет сохранять хорошие отношения с контрагентами и соблюдать сроки поставки. Особенно если по договору отгрузка только по факту оплаты. В случае с покупателями так получается оперативнее реагировать на дебиторку. Можно заблаговременно напомнить клиенту о платеже.

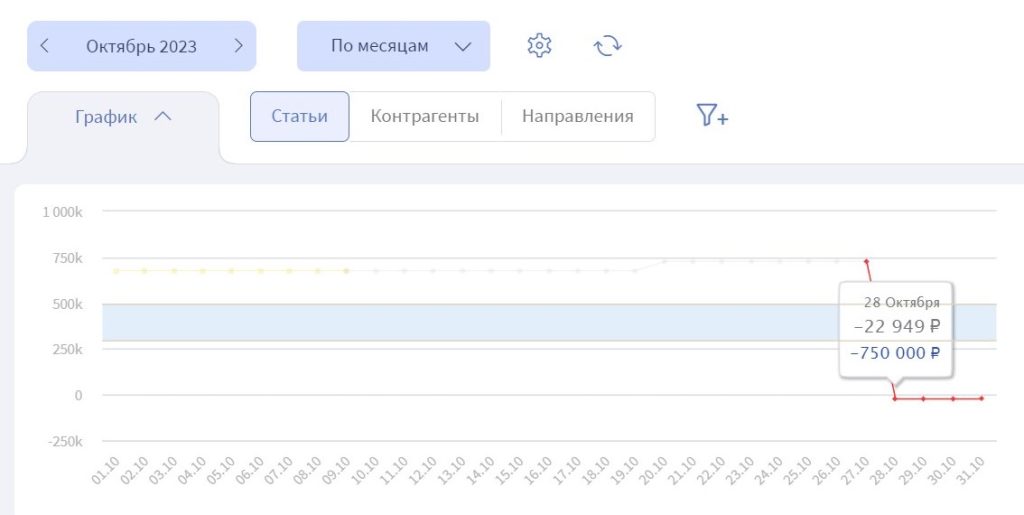

Кассовый разрыв дополнительно отображается на графике Платёжного календаря:

Если вам тяжело вести календарь вручную и надоело постоянно закрывать дыры в бюджете, значит, вам нужна автоматизация. Узнайте, как автоматизировать ведение отчётов для вашего бизнеса, для этого приходите на встречу со специалистом.

Как пользоваться Платёжным календарём

- Назначьте ответственного за ведение Платёжного календаря. Чтобы свести к минимуму человеческий фактор, лучше доверить внесение данных одному человеку. Например, финансисту компании.

- Составьте список статей доходов и расходов. Чтобы все денежные потоки были под контролем, начните с перечня. За каждой статьей тоже закрепите ответственного. Он будет собирать информацию от других и передавать тому, кто заполняет календарь. Например, начальник закупочного отдела может собирать данные о расчётах с поставщиками и перевозчиками.

- Определите сроки. Каждый ответственный в компании должен знать, когда он должен передать информацию о платежах.

- Сначала вносите то, что точно знаете. Так у вас будет представление об основных поступлениях и списаниях. Потом, как только будете узнавать о новых платежах, сразу отражайте их в календаре.

- Оценивайте факт исполнения платежей еженедельно. Это позволит узнать остаток средств на расчётных счетах и оперативно скорректировать задачи на следующую неделю. Планфактный анализ позволяет также выявить огрехи в планировании и повышать его точность в будущем.

- Действуйте, если намечается кассовый разрыв. Вы узнаете об этом заранее благодаря Платёжному календарю, и у вас будет время на то, чтобы его перекрыть.

Когда входящих платежей всё нет и нет, поторопите клиентов с оплатой или устройте распродажу. На крайний случай воспользуйтесь овердрафтом или кредитом.

При возникновении трудностей с покрытием своих обязательств попробуйте договориться об отсрочке и частичной оплате. Выбирайте меньшее из зол, если прийти к соглашению не получается: в первую очередь платите за то, где больше штраф.

Подробно про кассовые разрывы и причины их появления рассказали в статье. Читать